Questa volta è diverso. La quarta rivoluzione industriale, quella che alla globalizzazione ha dato una nuova enfasi tramite l’automazione e la digitalizzazione dei processi, sta cambiando il volto delle banche molto più velocemente di quanto lo abbiano fatto le prime tre. In realtà sta succedendo in tutti i settori, in quanto storicamente l’innovazione è stata seguita dalla globalizzazione, mentre adesso i due fattori si muovono all’unisono. Nella prima e seconda rivoluzione industriale le innovazioni hanno richiesto decenni per essere utilizzate in maniera fattiva nelle attività manifatturiere (il settore tessile in Inghilterra nella prima e la metallurgia in Europa nella seconda) e solo dopo altro tempo tali tecnologie sono state ‘esportate’ nel resto del mondo. Ogni rivoluzione industriale ha visto aumentare anche le disuguaglianze in termini sia di ricchezza che di reddito con classi di lavoratori che ne sono uscite sconfitte (o disintegrate) ed altre che sono emerse, in particolare quelle riconducibili ai lavoratori nell’industria manifatturiera.

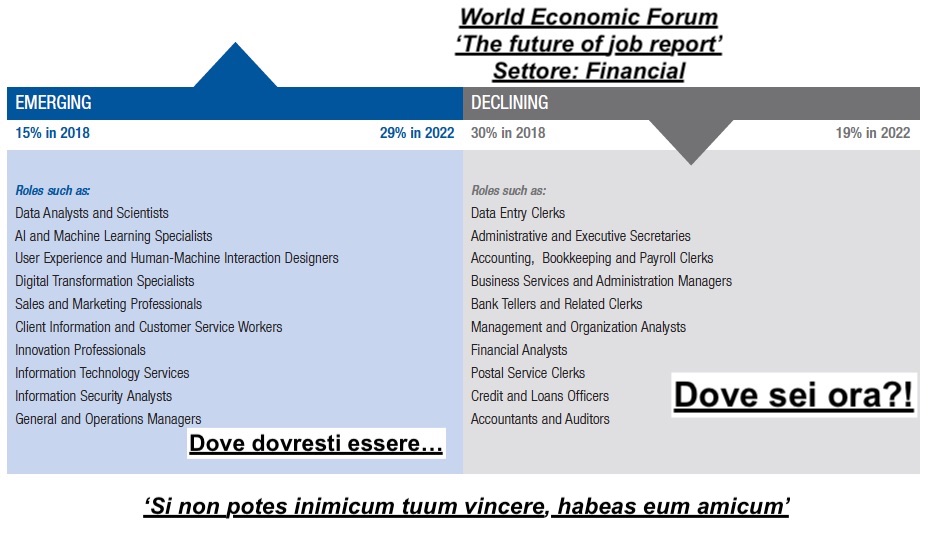

La terza rivoluzione industriale degli anni ’70 ha investito i servizi, il settore vincente, mentre via via hanno perso i lavoratori nel manifatturiero. E le banche cosa hanno fatto nel frattempo? Si sono adattate al cambiamento, anzi lo hanno finanziato vivendo e prosperando anche grazie a barriere all’ingresso più o meno elevate, ma sostanzialmente facendo lo stesso mestiere di sempre. Hanno inglobato nei loro modelli storici di business le innovazioni che emergevano, ma con la dovuta calma e senza enormi pressioni esogene. Ma oggi il cambiamento sta riscrivendo il business model delle banche. La quartina formata dalle leggi di Moore, Gilter, Metcalf e Varian sono una spada di Damocle che ancora tutt’oggi incombe anche sull’industria bancaria. E’ specialmente quest’ultima che sta mettendo sotto pressione la catena del valore bancaria. Secondo Varian i componenti digitali sono ‘free’, alla portata e alla conoscenza di tutti; quello che fa il valore aggiunto è la combinazione degli stessi. E’ l’Eldorato di tanti in tanti settori….lo può essere, anzi lo è, anche per i player Fintech più smart. Lo sarà anche per le banche? “Si non potes inimicum tuum vincere, habeas eum amicum” diceva Cesare, ovvero “Se non puoi sconfiggere il tuo nemico, fattelo amico”. Lo hanno capito le banche, lo hanno capito le società fintech, lo stanno iniziando a capire anche le autorità di vigilanza (vedi Regulatory Sandbox e Innovation Hub). Se da questo punto di vista il percorso sembra quasi segnato, cioè interazioni e accordi sempre più stretti tra i diversi players, un elemento rimane comunque da analizzare, quello umano, quello dei lavoratori in banca. Questa quarta rivoluzione industriale ha per la prima volta messo sotto scacco i lavoratori nel settore dei servizi. Oggi si parla anche di ‘telemigrants’, lavoratori specializzati nei servizi che vengono assunti a chiamata/progetto on line, magari dall’altra parte del mondo grazie anche al proliferare di diverse piattaforme che facilitano la domanda e l’offerta di lavoro e al fatto che diversi Paesi offrono professionalità ad un costo più basso anche per il diverso livello dei prezzi relativi tra le varie aree economiche. Così, posso ‘assoldare’ un ingegnere cinese che mi scrive un app semplicemente contattandolo per piattaforma, posso farmi realizzare il sito web da un programmatore indiano etc etc. Ma posso anche assumere un consulente sul credito o finanziario in questa maniera? Probabilmente no, ma si potrebbe dire che si può bypassare il problema automatizzando i processi, roboadvisor docet. Ma tutto il processo e per tutti i clienti?

Proviamo banalmente ad analizzare due variabili chiave quando si offrono servizi, anche di natura finanziaria in senso lato, cioè il valore aggiunto creato e la customerizzazione.

Io chiamo ‘last mile’ il contatto umano, l’ultimo step consulenziale necessario per poter soddisfare quelle esigenze complesse del cliente che in genere sono rappresentate dal binomio alto grado di personalizzazione/alto valore aggiunto. In questi casi è chiaro che il nuovo contesto fintech può aiutare per ottimizzare i processi, le analisi, gli output; ma emerge sempre più con forza il fatto che non si può lasciare il cliente da solo di fronte a dei tool o strumenti di colloquio a distanza. In questi casi, il confronto personale e la capacità di sintesi del consulente sono ancora fattori necessari e vincenti. Ma la breccia aperta da questa quarta rivoluzione industriale sta nel fatto che per la prima volta anche le professionalità in banca non sono per sempre. E’ chiaro che le nuove logiche hanno cambiato anche le esigenze in termini di skills degli Istituti, si pensi ai programmatori di app, agli analisi di big data, agli ingegneri di processo etc etc. Ma occorre anche riqualificare e/o costantemente aggiornare le professionalità consulenziali per poter interagire con queste nuove logiche e strumenti. Il compito però non spetta solo agli Istituti; ovviamente ci vuole anche la volontà e la capacità dei singoli nel rimettersi in discussione. Chi avrà voglia e talento avrà spazio, ma il momento è adesso. Non si può pensare di fare catching up in un secondo momento. Come sempre l’investimento nel capitale umano non è una relazione univoca in cui basta premere un bottone per avere gli effetti desiderati. Mai come adesso chi si sente in mezzo al guado deve cercare di trovare tutti gli attrezzi che ha a disposizione per poter arrivare all’altra sponda. Arrivare o annegare. Una terza alternativa non c’è….è la dura legge (storica) delle rivoluzioni industriali.

Corrado Bei

Director Finconsultech© Academy